あなたは今、

こんな状態ではありませんか?

お金のやりくりから将来必要な資金まで、こんな悩みはありませんか?

あらゆるライフイベントやライフステージにおいて切り離せない、お金の問題。

過去にこのような経験をした方もいるのではないでしょうか?

保険料や年金など、将来、国から支給されるお金の保証も定かではないので、金銭面で将来に対して不安を感じる方も多いと思います。

お金の悩みや課題は人それぞれだからこそ周りにも相談しづらく「自分の場合はどこを改善するべきか?」など分かりづらく、漠然とモヤモヤとした感情を抱いている方も多いと思います。

「人生に必要なお金の悩み」は

今後も増える一方です

実際に私のところにも「お金を増やしたい」というご相談を多くいただきます。

将来について考えれば考えるほど、お金の不安はどんどん大きくなりますよね…。

日本の経済を例に挙げると、円安や増税、年金問題など、さまざまな課題があります。

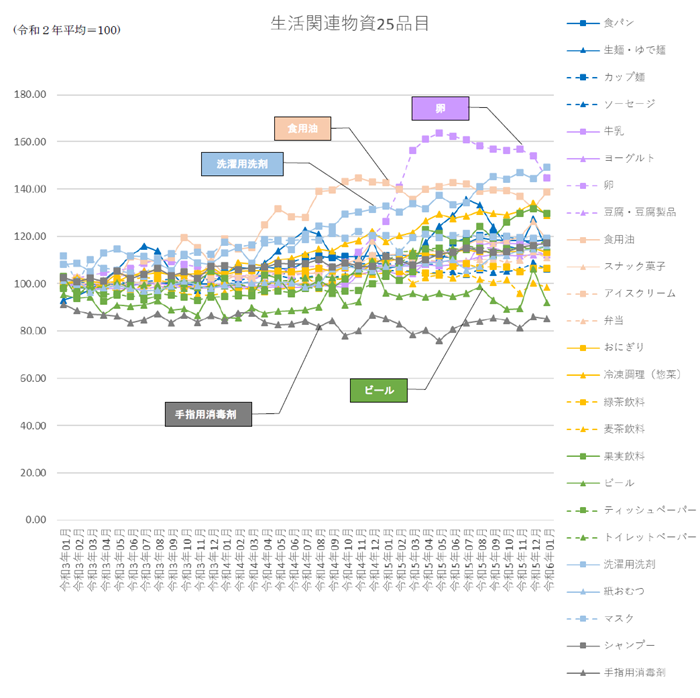

例えば、円安の影響から続く物価高騰により、私たちの家計は大きな打撃を受けていますよね。

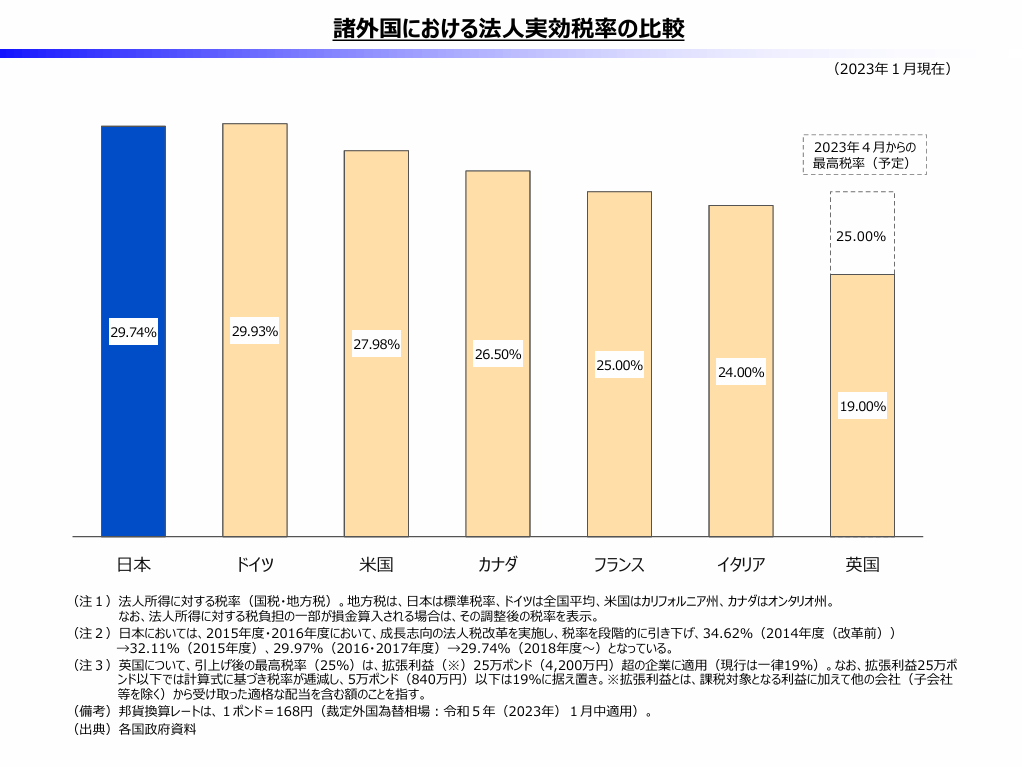

また、物価以外の税金面にも課題があります。

例えば、法人税の税率は23.2%。

これは他国と比べても税率が高い水準にあります。※1

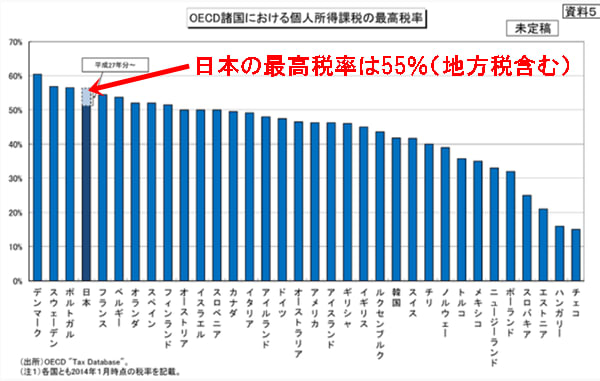

所得税では所得が上がるほど比率が上がり、最大税率はなんと55%

収入の半分は税金に持っていかれてしまうのです。

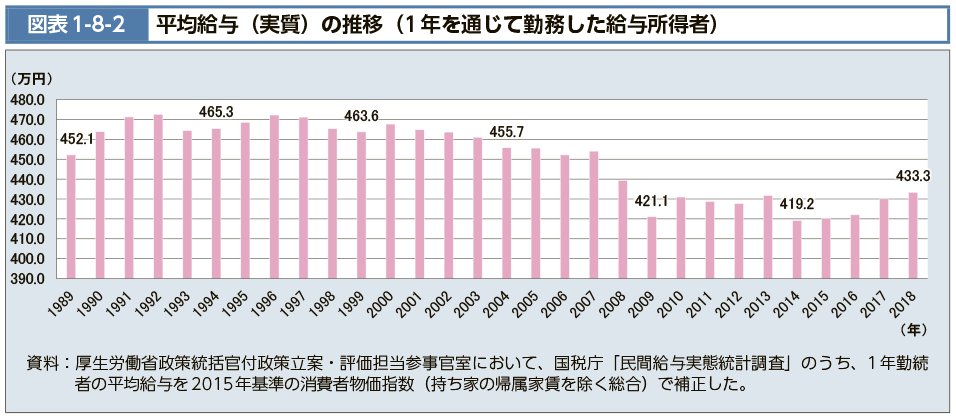

このように物価や税金は上がり続けている一方、日本の平均給与は上がっておらず、むしろ実質賃金は低下傾向です。

給与は上がっていないのに、物価高騰で出費が嵩み、引かれる税金がとにかく高い…。

手元に残るお金は減り続け「節約を頑張っても、現在の生活費から将来の資金まで常に不安を感じる状況」が続いています。

出ていくお金が年々増えてきていて、収入は数十年前と変わらず横ばいなので、お金が貯まらないのは当たり前とも言えますよね。

そして今後もさらに増税される可能性は高く、私たちの負担は増えることが予想されます。

結論、今後も予想される物価高騰・増税などの影響によって、日本にいる限り、お金を増やすこと自体の難易度がさらに上がっていくでしょう。

つまり日本にいる以上

だからこそ、自分自身でお金を貯める方法を実践しつつ、お金を賢く増やしてあらゆるリスク対策や+αで豊かに暮らすための資産を構築しておくことが重要になります。

自分で何か対策していなければ、日本での生活でギリギリに追い込まれてしまう可能性だってあります。

まずは「あなたのお金が貯まらない原因」を知り、自らを対策していく必要があります。

※1:参考資料 https://news.yahoo.co.jp/expert/articles/5b7c0cb8e2f7f784077134ba297849475f2473a3

お金が貯まらないのでしょうか?

3つの理由が考えられます

お金を貯めるための具体的な目標や時期が決まっていないと、お金を増やすハードルはとても高くなります。

あなたは「お金を貯めたい」「資産を増やしたい」と漠然と考えていませんか?

いつまでに貯めたいという具体的な日付や期間を定めないまま「いつか貯まればいい」と、何となく貯蓄を始めている状態ではないでしょうか?

例えば、子供の教育費や海外旅行のための貯金を始める場合、毎月の積み立て額や目標金額の設定、期限について事前に決めておく必要があります。

つまり、お金を貯める目標や時期が決まっていないと、達成日から逆算して行動もできないのです。

具体的な貯蓄目標や達成時期を設定できているかを振り返り、目標や時期をもとに計画的に行動していく必要があります。

節約を頑張りすぎたり、貯金に集中しすぎたり…。

お金を貯めるための「守り」も大切ですが「攻め」となる「お金を増やす仕組みづくり」を怠ってしまうのも、お金が貯まらない原因です。

家計管理に時間をかけずに資産が貯まる仕組みを作ることこそが、賢くお金を増やすコツ。

例えば、iDeCoやNISAといった制度で、定期的な投資や自動積み立てなどの投資手法を取り入れると「お金を育てる機会」を増やすことが可能になります。

不安やリスクに対する恐れは付き物ですが、お金に関する基本の知識やマネーリテラシーの習得によって、お金を増やす仕組み構築がご自身でもできるようになります。

「家計管理が苦手で家計簿がつけられない。」「お金の流れを把握できていない。」

このように、家計収支を管理できていないと、貯金や資産運用の基盤も築くことができません。

お金を貯めるために今やるべきことが分からなかったり、無駄な支出や節約の余地がある出費を見つけ出せなかったりするので、最善策を実行できないのです。

他にも「とりあえず節約を頑張る」「何となく資産運用を始める」といった状態にも注意が必要になります。

もちろん、節約や運用を始めることはとても素晴らしいこと。

ただ、家計の収入や支出を把握できていなかったりお金の流れを理解しないまま取り組んだりすると、結果的に遠回りする可能性もあります。

例えば、

このような方もまずは、家計収支を管理することで将来の不安を軽減し、安心して将来に備えることができるようになります。

家計の収支を管理することは、お金を貯める第一歩なのです。

「支出をコントロールすること」が、

お金を増やす近道です

あなたがこれからお金を増やすには、自分がどのくらい支出しているかを知った上でコントロールすることが重要です!

お金を増やす方法には「収入を上げる」「支出を減らす」の大きく2つ。

一見、家計管理をするためには収入を増やす方が、効率が良さそうだと感じませんか?

ですが想像してみてください。

例えば、収入を上げる場合、会社や上司の評価を得なければなりませんし、また会社の業績が好調であるのが前提条件です。

つまり収入は自分でコントロールしにくい部分で、収入を上げる難易度はとても高いといえます。

では支出を減らすのはどうでしょうか?

実は支出というのは、自分でコントロールがしやすく、自分の意志で決めやすい傾向にあります。

無駄な出費や削れる出費はすぐに無くせば良いですし、支出は大幅に減らすことだって可能です。

そしてなにより、支出コントロールの魅力は、お金を増やす上でとても即効性があるというところにあります。

例えば、給与を毎月1万円増やすよりも、支出を1万円減らす方が簡単ですよね。

つまり「資産を作りたい」「お金を増やしたい」と考えた場合、支出をコントロールする方が、計画も立てやすい傾向にあります。

より最短のルートで、お金が増える仕組みづくりをするためには、まずは支出をコントロールできるように意識することがポイントなのです。

必要なお金を逆算して

考えていくことが重要です

お金を増やすには「人生のコンセプトを決めて必要なお金を逆算して考えていくこと」が重要です。

そもそもコンセプトとはマーケティングにおいての商品やサービスの軸となる部分。

コンセプトが明確であるほど一貫性が出るため、ビジネスは上手くいきやすいとされています。

今回でいう「人生のコンセプト」とは、あなたの人生の軸となる部分のこと。

理想の人生や今後叶えたいことを、人生の軸としてリストアップすると、自分に必要なお金が分かり、お金を増やす第一歩を踏み出せます。

例えば、

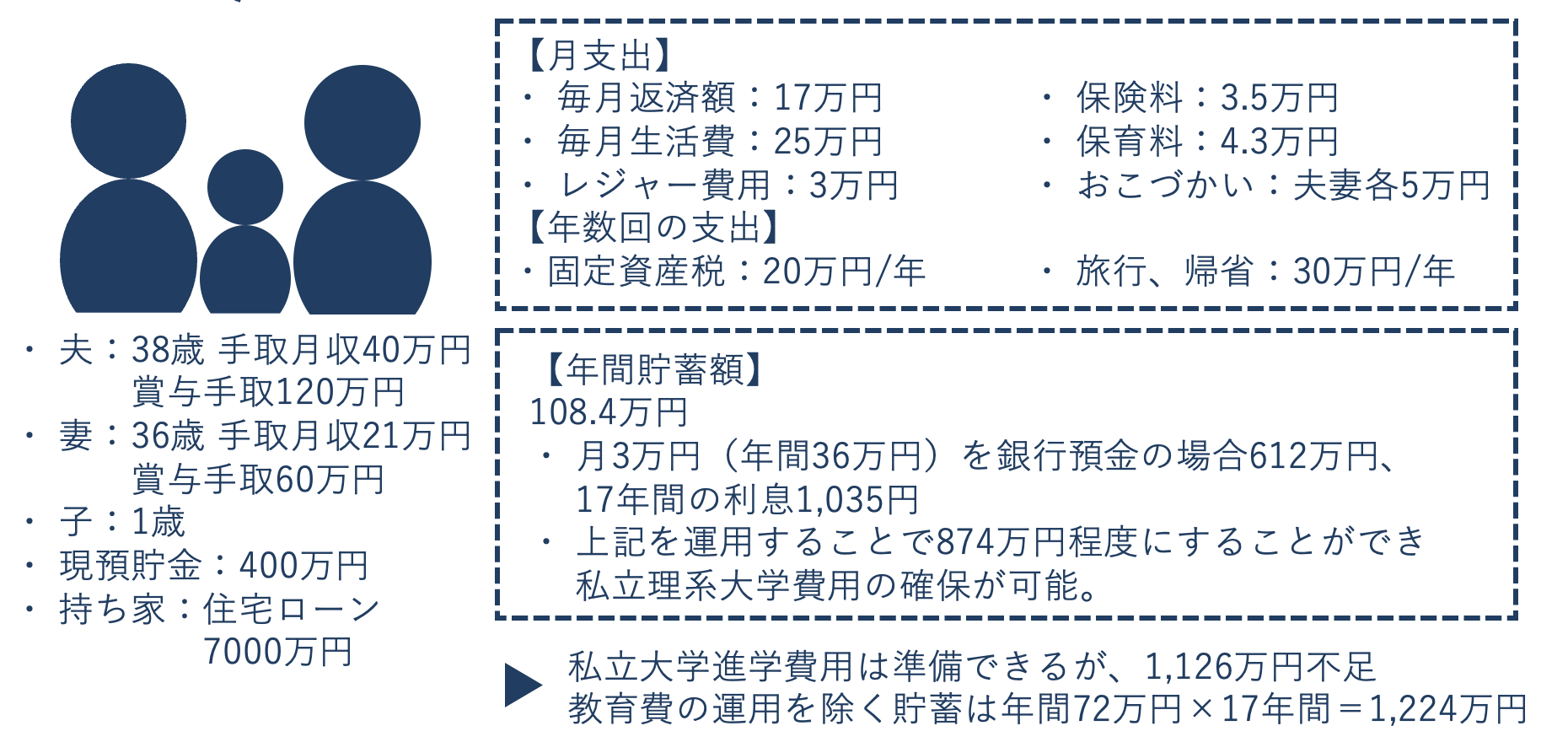

年収:700万円 現預貯金:500万円 65歳から30年間の不足額7,140万円

書き出してみると支出のコントロールと、月10万円を65歳までNISAなど活用して運用することで不足額を補えることが分かりますよね。

ですので、まずあなたがやるべきことは、人生のコンセプトを決めることです。

人生のコンセプトから必要な金額が明確になったら、あとは具体的な施策を取り入れていけばOKです!

具体的な5つのステップをご紹介します!

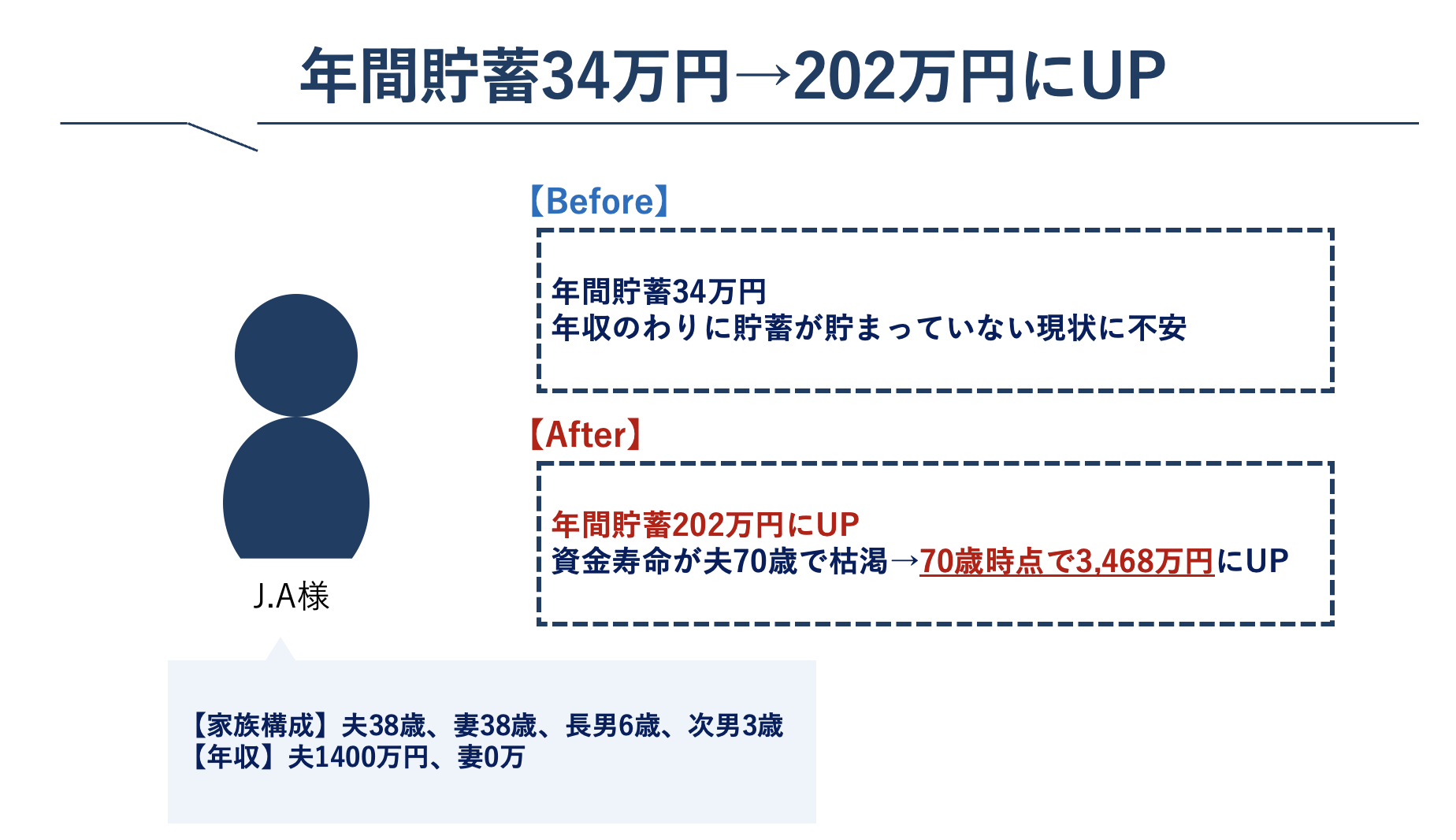

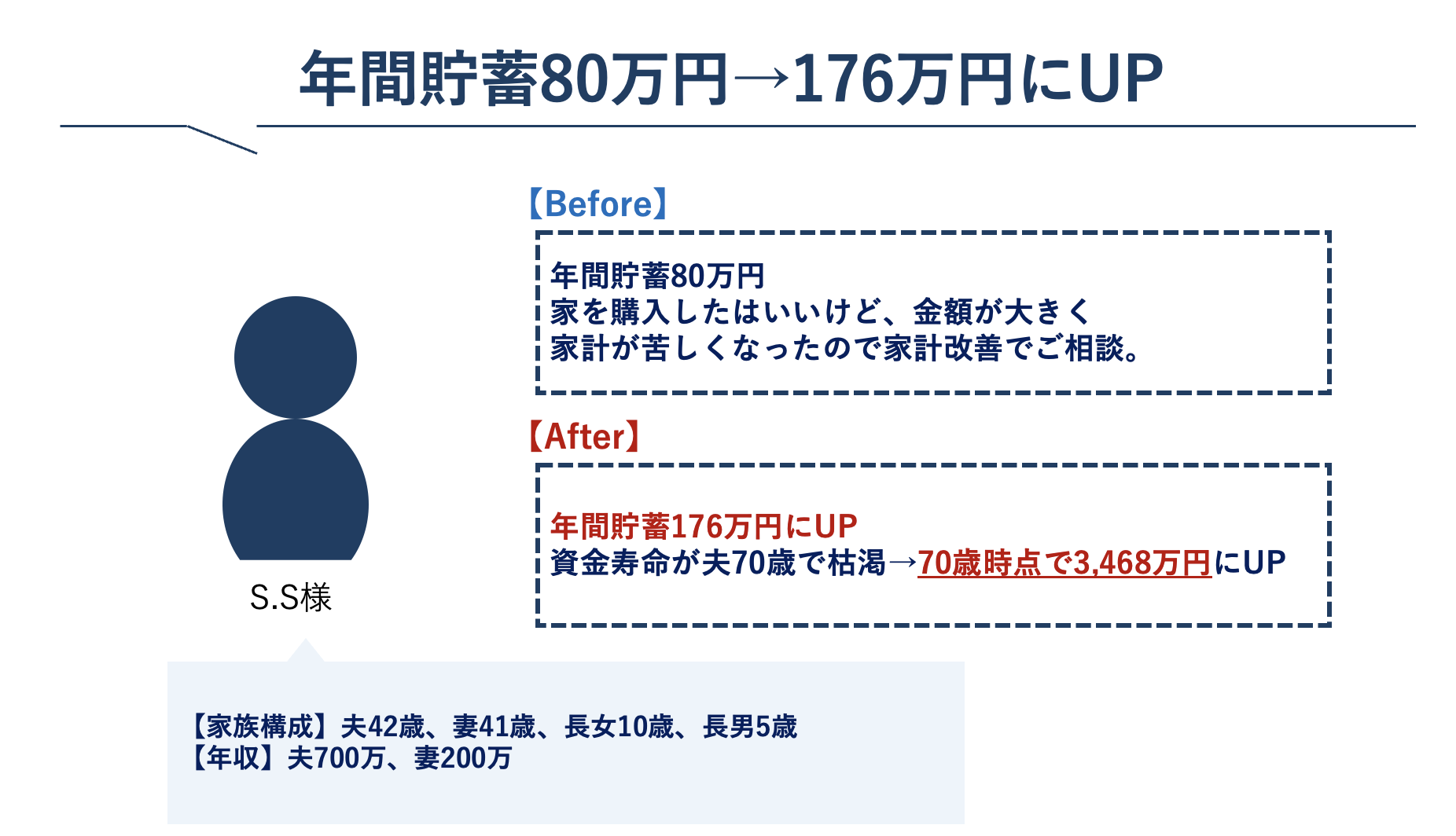

喜びの声をいただいています!

お金を寝かせて賢く増やすための

ここまで読んでくださった理由は、きっと、お金に不安を感じる状況から脱却し、金銭的にも精神的にも豊かな人生にしたいと強く感じてくださっているからだと思います。

今回紹介した「お金を賢く増やすための5つのステップ」ですが、実践すれば着実にお金が増える未来が待っています。

ですが仮に理解できても、実際の行動に移していくとなると、最初はかなり高いハードルを感じるかと思います。

なぜかと言うと、あなたは今、

といった状況だからです。

そもそも家計管理や資産運用などのお金のことは、学校や私生活では誰も教えてくれないこと。

そのため初めからうまくいく方はほとんどいないのは当然なのです。

ですが、このような状況の方には特に「個別オンライン体験会は役に立つ」と断言できます。

なぜならこの個別体験セッションは、FPコンサル歴18年でAFP資格所有し、年間140世帯、2,000世帯以上の家計コンサルティングや企業での従業員様向けセミナーを開催してきた、私、鈴木自身が、過去に体験してきたことを体系的にまとめて、実際に効果のあった効果立証済みの方法だからです。

あなたが理想のライフプランを叶えるお金を増やしていくために、この個別オンライン体験会では、

を個々に合わせてお伝えしていきます。

この個別セッションに参加し実践に移すだけでも、人生を変える第一歩を踏み出すことができる濃い内容になっています。

「お金のプロに相談したいけれど、マネーリテラシーもなく自分の場合はどこから改善していけばいいのか分からない…」という方もどうかご安心ください。

もしあなたが、家計の見直しから貯金までの考え方や知識を身につけ、理想の人生設計の選択肢を増やしたいと少しでも感じるなら、迷うことなくご参加ください。

最初で最後の個別体験セッションになる可能性がありますので、今、少しでも気になるという方は、お気軽にご活用くださいね。

参加費用について

「ひとりでも多くの方の家計改善のサポートをしたい」「金銭面を理由にして人生に制限を作ってほしくない」そういった思いで続けているFPとしての活動ですが、

サービスを必要とする方にしっかり届けていきたいという気持ちから、

あなたは今後、お金を増やしてどんな人生を送っていきたいですか?

少しだけイメージしてみてください。

たくさんの理想の生涯設計があると思います。一方で、実際にはお金が原因で夢が叶わなかったり、目標を断念したりする方が後を経ちません。

だからこそ「理想の生き方を叶えたい!」と本気で考えている方は、1秒でも早く自分の人生のコンセプトを明確にして、あなたに最適なお金を増やす仕組み化を実践して欲しいと強く思っています。

なので、参加することによって…

体験会を通してこんな未来が待っています。

ぜひ、個別オンライン体験会でお金の知識を底上げし、本当にやりたいことをやる人生をお金面で諦めないきっかけにしてください。

家計管理や資産運用について知り、あなた専用のお金を増やす仕組みを実践していけば、金銭面で悩みや不安のある状況も必ず激変します。

ただし、行うからには私も本気です。

1人1人しっかり手厚く望む人生に対しての施策をお伝えしていきますので、あまり多くの方のサポートは出来ません。

もし、セルフイメージを高めて自分を愛しながらも心から望む人生を手に入れることに本気で向き合いたいとお考えでしたら、お早めの参加をおすすめします。

本気の人はお申し込みください。また、先着10名の人数に達したら募集は即終了いたしますのでご注意ください。

ぜひご参加ください

ファイナンシャル・プランナー(FP)とは、⼀⾔であらわすと「お⾦に関する専⾨家」。ひとりひとりのライフスタイルやライフステージに合わせてのご相談をお伺いし、お客様に合ったご提案をさせていただきます。

どんな些細なことでも構いません。例えば、お客さまのご家族構成や収入・支出といった基本的な部分からお子さまの教育方針、趣味や娯楽など人生を楽しむスタンスなど。

お客さまの「人生に対する想い」をじっくり時間をかけてお伺いします。

1回あたり、およそ最大90分を予定しております。ライフプランのことなどを詳しくお聞きする場合があるので、ある程度のお時間は必要になります。長くても90分ほどですが、延長料金は一切かかりません。

無理な勧誘をすることは一切ありませんのでご安心ください。今回の個別オンライン体験会は、 豊かなライフプランを描くためのお手伝いをすることが目的です。お客様の思いをヒアリングする中で、必要であれば提案をさせていただくこともありますが、あくまでお客様のご希望に合わせてお話させていただきます。

♦家計コンサルティング 2000世帯以上

♦FPコンサル歴18年

♦住宅ローンアドバイザー

♦AFP資格所有

広島県広島市出身。プライベートでは18歳の息子を持つ。

年間140世帯、2,000世帯以上の家計コンサルティングや企業で従業員様向けセミナーを開催。

理念は、ご相談者とお話を重ねて【楽しく節約・楽しくお金が貯まる仕組みづくり】を行う「丁寧に一緒に考える家計プラン」

お金に関する基本的な知識全般だけでなく、一人一人に合わせた家計の見直しから貯金までの考え方などをお伝えし、お客様が望む理想の人生が叶えられるようサポート。

ご相談者がしっかりと自分の家計状況を把握し、運用の方向性を明確にするだけでなく、自己管理できる体制を整える仕組みづくりについてもアドバイスしている。